Облигационные доходности поднимаются. В ВДО, как водится, с запозданием. Но тенденция уже подпитывает сама себя.

Денежные ставки (около 11,5%) толкают вверх доходности бумаг с инвестиционными рейтингами. На первой диаграмме это хорошо видно. Которые в свою очередь мягко, но настойчиво оттесняют доходности ВДО. Котировки ОФЗ, которые после недолгой реабилитации продолжили падать, добавляют процессу последовательности.

В целом, все крайне флегматично. Так, рост доходностей ВДО не сопровождается заметным проседанием цен ВДО. Хотя не очень заметное есть. Рост доходностей происходит не за счет падения цен вторичного рынка, а за счет появления на первичном новых бумаг с новыми купонами.

Да и диспропорции доходностей в ВДО-рейтингах, от В- до ВВВ, не исчезли. Так, самым низкодоходным из них остается рейтинг В, около 13% годовых. Для сравнения, у рейтинга ВВВ, плюс шесть ступеней, доходность около 14%, выше на 1%.

Сегмент ВДО остается неэффективным. В этом его хрупкость. Пока новых выпусков еще мало, избавляться от старых, менее доходных инвесторы не спешат. Не спешат и разбираться в их качестве. Но всему свое время. От спокойствия до опустошения на этом рынке один шаг.

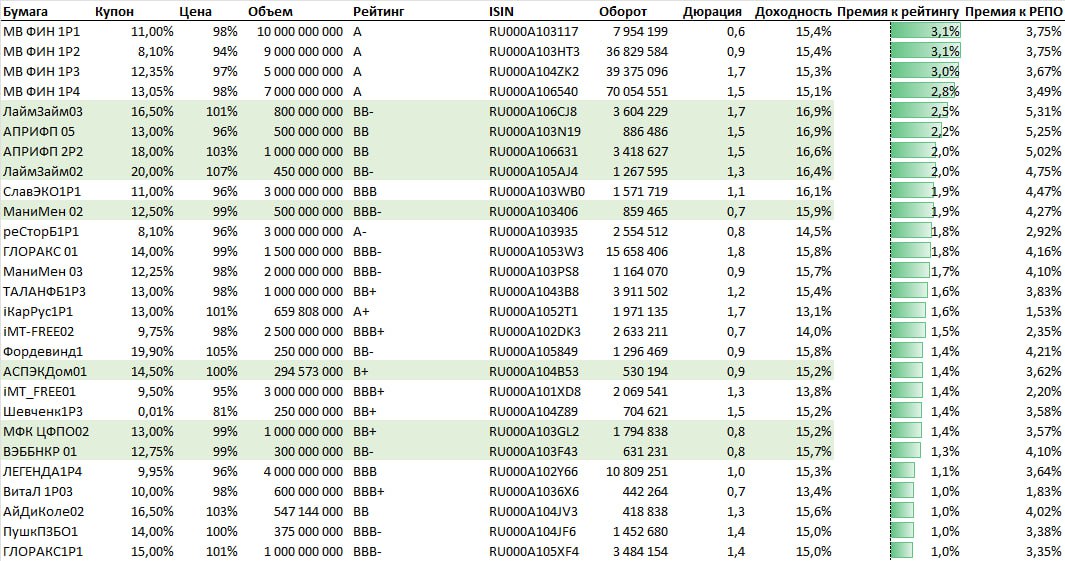

Для справки. Бумаги с дюрацией от 0,5 до 2 лет, которые превышают доходности своих кредитных рейтингов на 1% и более или отстают от них на 1% и более. Цветом выделены облигации, входящие в портфель PRObonds ВДО. Лидер по премии, М.Видео, предположительно, готовится к снижению премии не за счет роста цены, а за счет перехода на более низкий рейтинг.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.