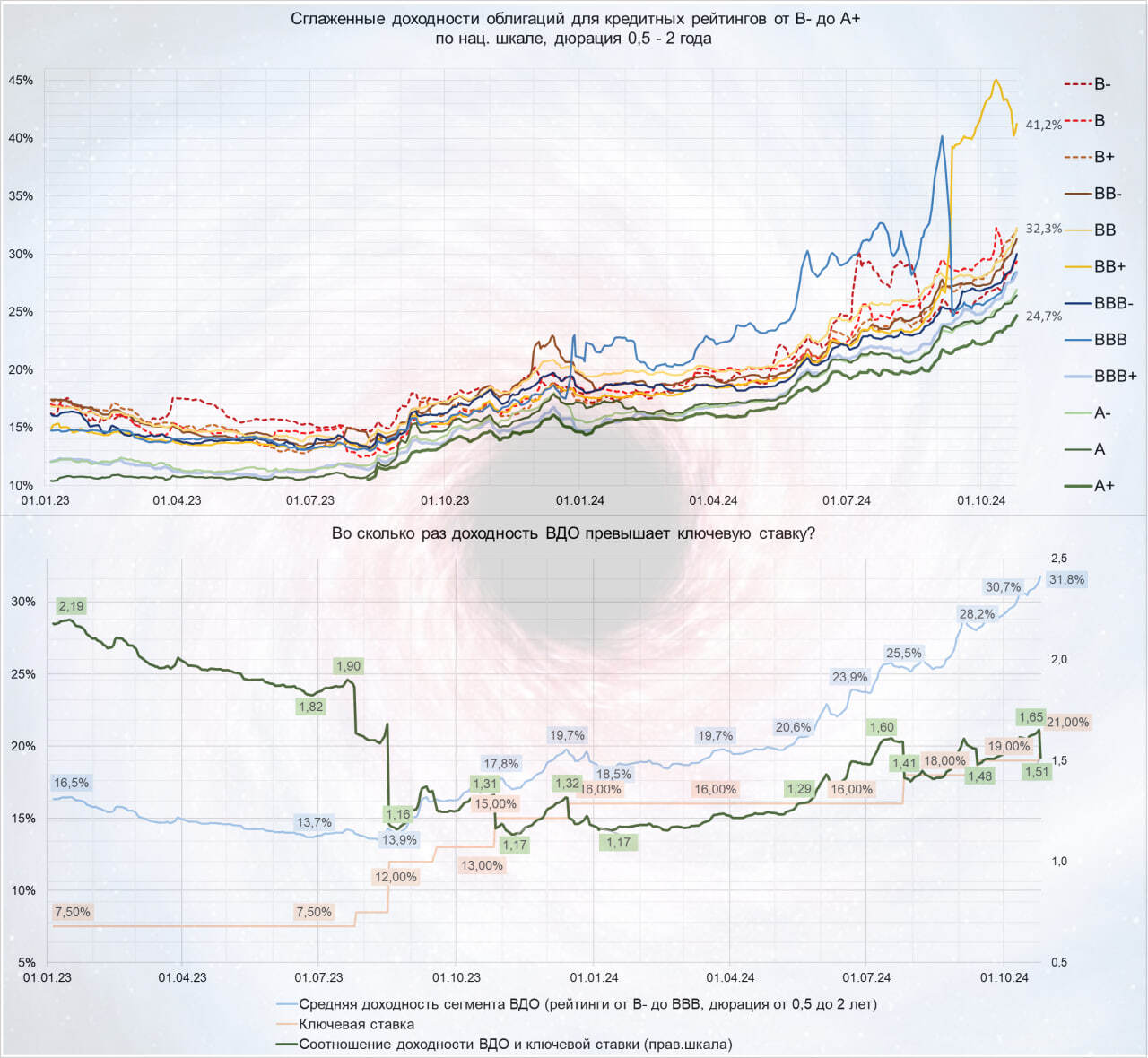

Снова и в начале недели констатация факта: • доходности облигаций продолжили стремительно расти. Мы сосредоточены на ВДО, но явление повсеместное.

До прошлой пятницы рост в преддверии повышения ключевой ставки, в пятницу – как реакция на ее повышение. Консенсус облигационного рынка был, как видим по падению его котировок, ниже 21% (напомним, 25 октября КС повышена с 19% до 21% со словесными интервенциями о повышении в дальнейшем).

2 понедельника назад мы писали, что деформация облигационного рынка обретает пластическую природу (в отличие от упругой, где, чем сильнее сжатие, тем выше потенциал разжимания).

Предположение оправдалось, • от средней доходности 30% ВДО всего за 2 недели пришли к 32%. Высокодоходные облигациях в нашей трактовке – это бумаги с кредитными рейтингами от B- до BBB.

Не все большие фондовые падения заканчиваются классической паникой. Но в глубокое разочарование погружают все или почти все. На рынке облигаций глубокое разочарование.

• Если пару недель назад мы считали, что лучше отойти в сторону от облигаций или хотя бы не подходить к нему ближе. То сейчас прикидываем, отчего бы не приблизиться, хотя бы из любопытства?

Впереди обещания нового подъема КС, страхи дефолтов и т.д., вплоть до полного экономического тупика. • Тревоги, которые мы разделяем. Но допускаем, что они уже в ценах и доходностях.

Для «защиты от дурака» подождем отскока первых и любого снижения вторых. Может быть, подождем всю новую неделю. И опубликуем списки наиболее доходных облигаций, наиболее пострадавших в ходе последних распродаж. В качестве вариантов, как минимум, для себя, сыграть на повышение (насколько это понятие сопоставимо с облигационным рынком).

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

До прошлой пятницы рост в преддверии повышения ключевой ставки, в пятницу – как реакция на ее повышение. Консенсус облигационного рынка был, как видим по падению его котировок, ниже 21% (напомним, 25 октября КС повышена с 19% до 21% со словесными интервенциями о повышении в дальнейшем).

2 понедельника назад мы писали, что деформация облигационного рынка обретает пластическую природу (в отличие от упругой, где, чем сильнее сжатие, тем выше потенциал разжимания).

Предположение оправдалось, • от средней доходности 30% ВДО всего за 2 недели пришли к 32%. Высокодоходные облигациях в нашей трактовке – это бумаги с кредитными рейтингами от B- до BBB.

Не все большие фондовые падения заканчиваются классической паникой. Но в глубокое разочарование погружают все или почти все. На рынке облигаций глубокое разочарование.

• Если пару недель назад мы считали, что лучше отойти в сторону от облигаций или хотя бы не подходить к нему ближе. То сейчас прикидываем, отчего бы не приблизиться, хотя бы из любопытства?

Впереди обещания нового подъема КС, страхи дефолтов и т.д., вплоть до полного экономического тупика. • Тревоги, которые мы разделяем. Но допускаем, что они уже в ценах и доходностях.

Для «защиты от дурака» подождем отскока первых и любого снижения вторых. Может быть, подождем всю новую неделю. И опубликуем списки наиболее доходных облигаций, наиболее пострадавших в ходе последних распродаж. В качестве вариантов, как минимум, для себя, сыграть на повышение (насколько это понятие сопоставимо с облигационным рынком).

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт