• Результаты. Портфель PRObonds ВДО за последние 365 дней вырос на 37% (учитываем, что это рост после просадки). За 4 с ¾ года – на 72,7%. Что соответствует в среднем 12,2% годовых, после комиссий, но до НДФЛ.

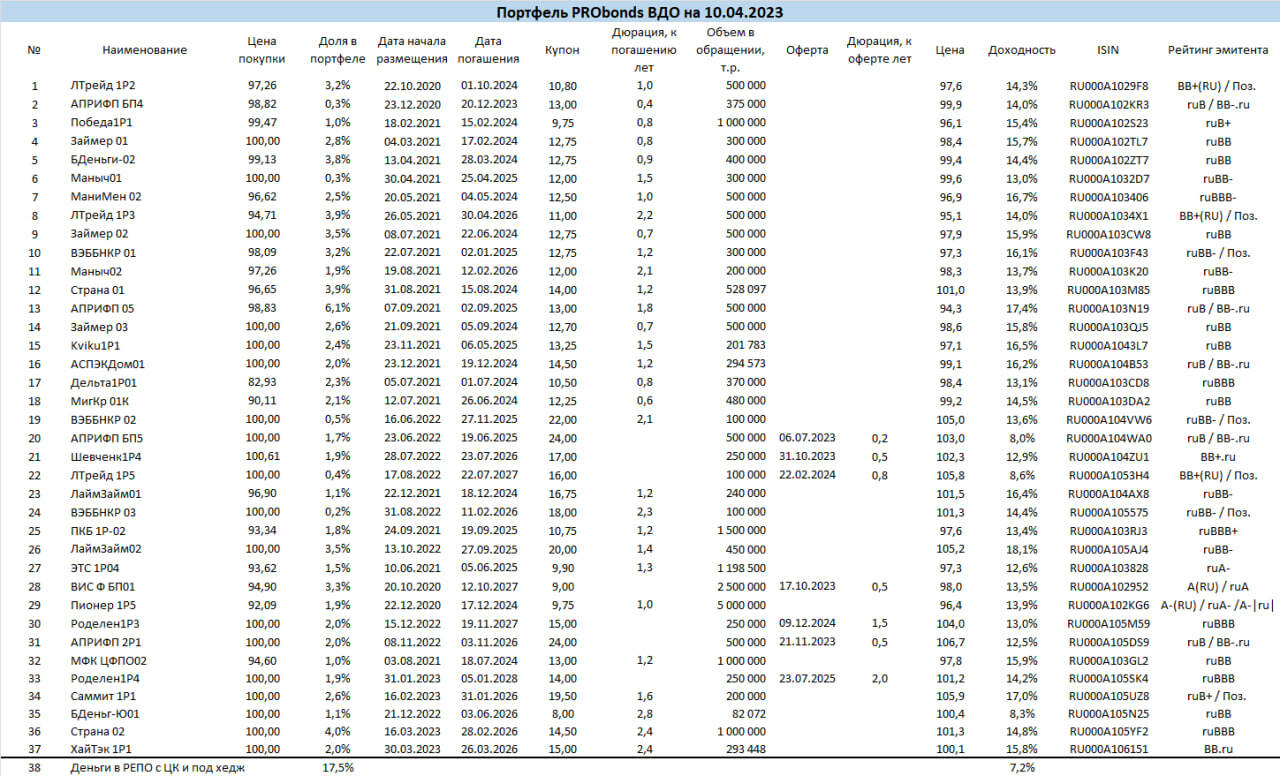

• Параметры. Кредитный рейтинг портфеля, который соответствует сумме рейтингов входящих в него инструментов, это ВВВ по национальной шкале. Доходность к погашению (тоже сумма доходностей бумаг и денег) – 13,5% годовых, причем на 1% от активов портфель состоит из юаней, т.е. доходность на 1/100 юаневая. Дюрация – 1,1 года.

Чуть не после каждого обзора портфеля получаю вопросы о его «реальности». Еще раз повторюсь, PRObonds ВДО – это индикативный портфель, модель. Но. В соответствии с ним управляются портфели ДУ в Иволге, ориентированные на ВДО. В них сейчас примерно 420 млн.р.

• Сравнения. Доход портфеля в 2 раза выше дохода облигационного рынка. Если сравнивать с индексом корпоративных облигаций МосБиржи: 72,7% накопленного дохода в портфеле против 36,3% — в индексе. За неполные 5 лет ВДО обыграли облигационный рынок вдвое.

• Ликвидность. Ахиллесова пята портфеля. Когда и с каким из эмитентов приключится беда, положа руку на сердце, мы заранее не знаем. Нынешняя структура портфеля, перегруженная несколькими эмитентами и отдельными их выпусками, скует маневр, когда потребуется от чего-то быстро избавиться. Понимание, как сделать портфель более подходящим для подобных действий, постепенно появляется. И в перспективе апреля ряд сделок будет направлен на выравнивание облигационных долей. Об этом – в отдельных публикациях.

• Еще несколько слов о доходе. Чем больше мы сближаем стратегию публичного PRObonds ВДО с практическим доверительным управлением, тем очевиднее, что ДУ заметно выигрывает у модели. ДУ подвижнее, располагает спекулятивной составляющей. И итоговая разница стремится к 2, 3%, а годовых, а то и более не в пользу PRObonds ВДО. Достаточно много. И позиционировать-то хочется лучший, а не худший результат. Наверно, решением будет пресловутый «фонд ВДО».

______________________________________

Индикативный портфель PRObonds ВДО (прежнее название PRObonds #1) отражает точку зрения автора и основываются на его расчетах. С 1 мая 2022 года расчеты портфеля проводятся в соответствии с открытой методикой (https://ivolgacap.ru/upload/medialibrary/Probonds_methodology.pdf). Все операции портфеля публикуются в открытом доступе до момента их совершения. Портфель учитывает комиссионные издержки (0,1% от величины сделки) и опирается на реальные цены и ликвидность торговых инструментов.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности: ivolgacap.ru/upload/medialibrary/important-information.pdf