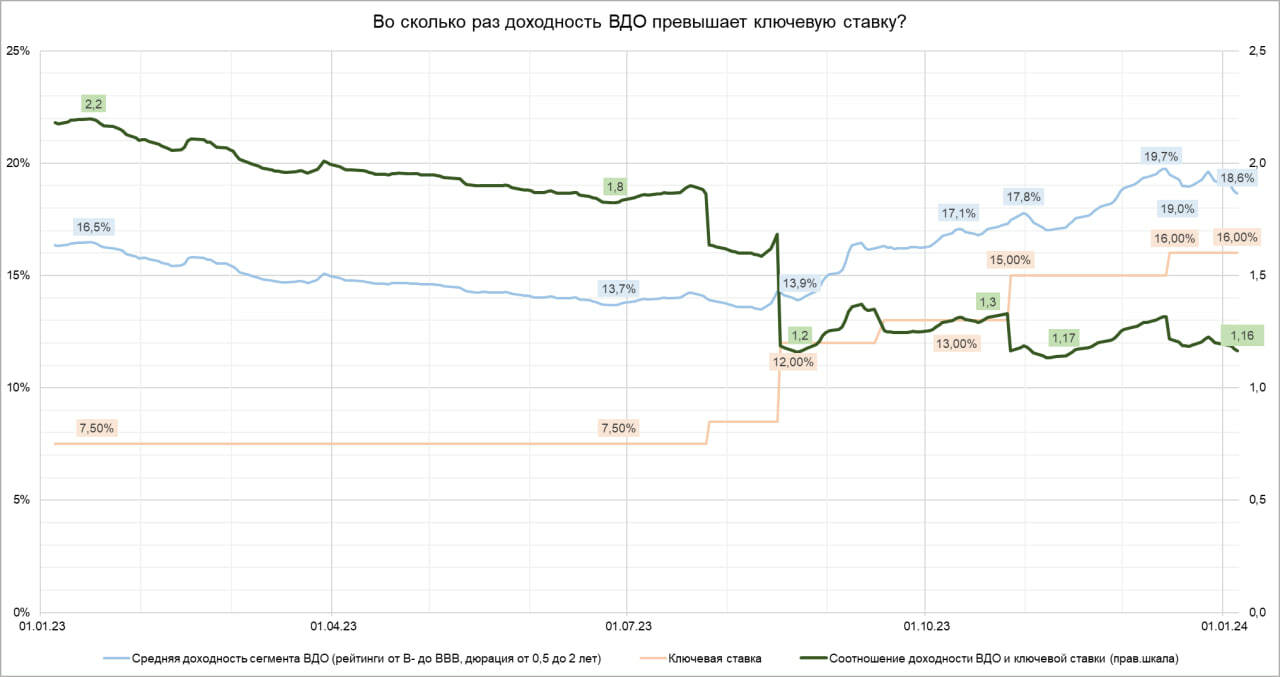

Заложенная 2 недели назад тенденция продолжилась. Доходности ВДО опять снизились (первый график). По всему спектру кредитных рейтингов высокодоходных / высокорисковых бумаг (от В до ВВВ) и на более высоких рейтинговых ступенях. Исключение – рейтинг ВВВ, куда недавно попала Сегежа. Давление ее выпусков с актуальной доходностью вблизи 30% годовых на этот относительно узкий рейтинговый сегмент велико.

Соотношение средней доходности ВДО (18,8%, еще недавно было 19,7%) и ключевой ставки (16%) опустилось почти к 1,1. Второй график и рискованное значение.

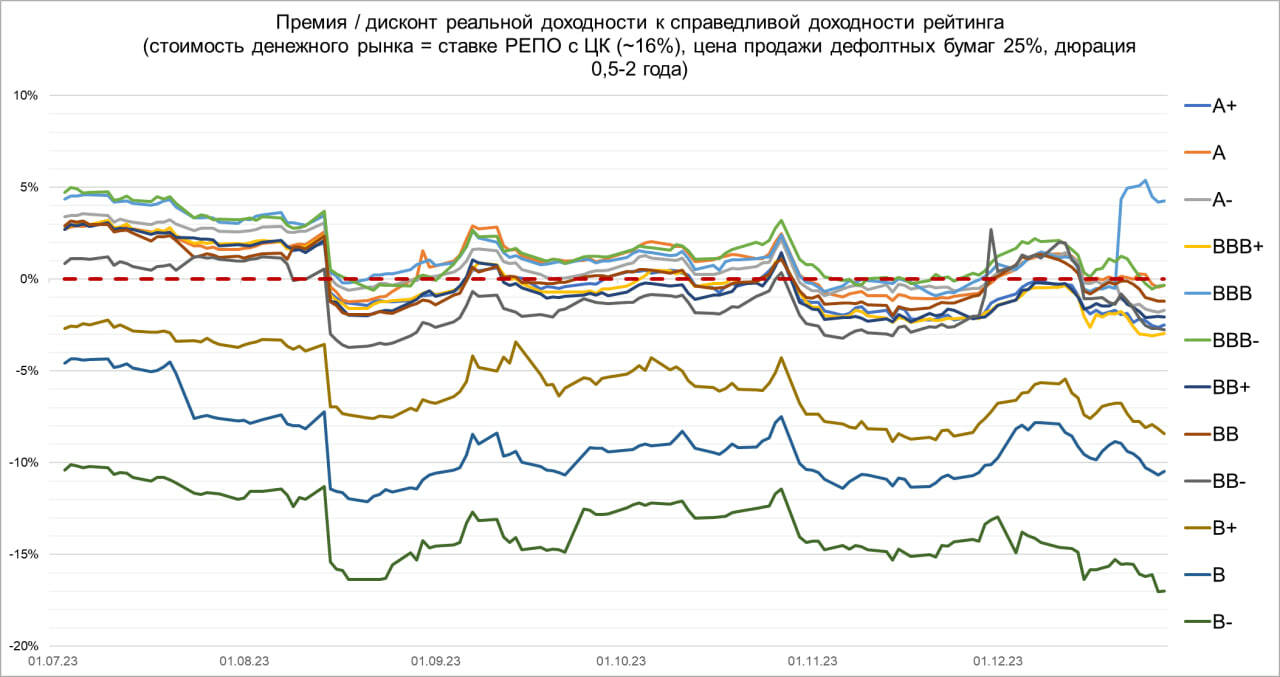

Сравнивать напрямую доходность облигаций и доходность денежного рынка (ключевая ставка – его отражение) не особенно корректно. Доходность облигации может казаться недостаточной, но облигация может быть выгодным вложением, поскольку в отличие от депозита или вложений в денежный рынок может вырасти в цене.

Однако мы имеем дело с ВДО, т.е. с бумагами с далеко не нулевой вероятностью дефолта. И наша оценка покрытия дефолтного риска доходностью – не в пользу облигаций (третий график). В нашей интерпретации, текущие доходности ВДО дефолтный риск на сегодня полностью не покрывают.

Так что сохраняем консерватизм. Доля денег в нашем портфеле ВДО колеблется вблизи ½ от активов и достаточных причин для ее снижения мы не видим.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.