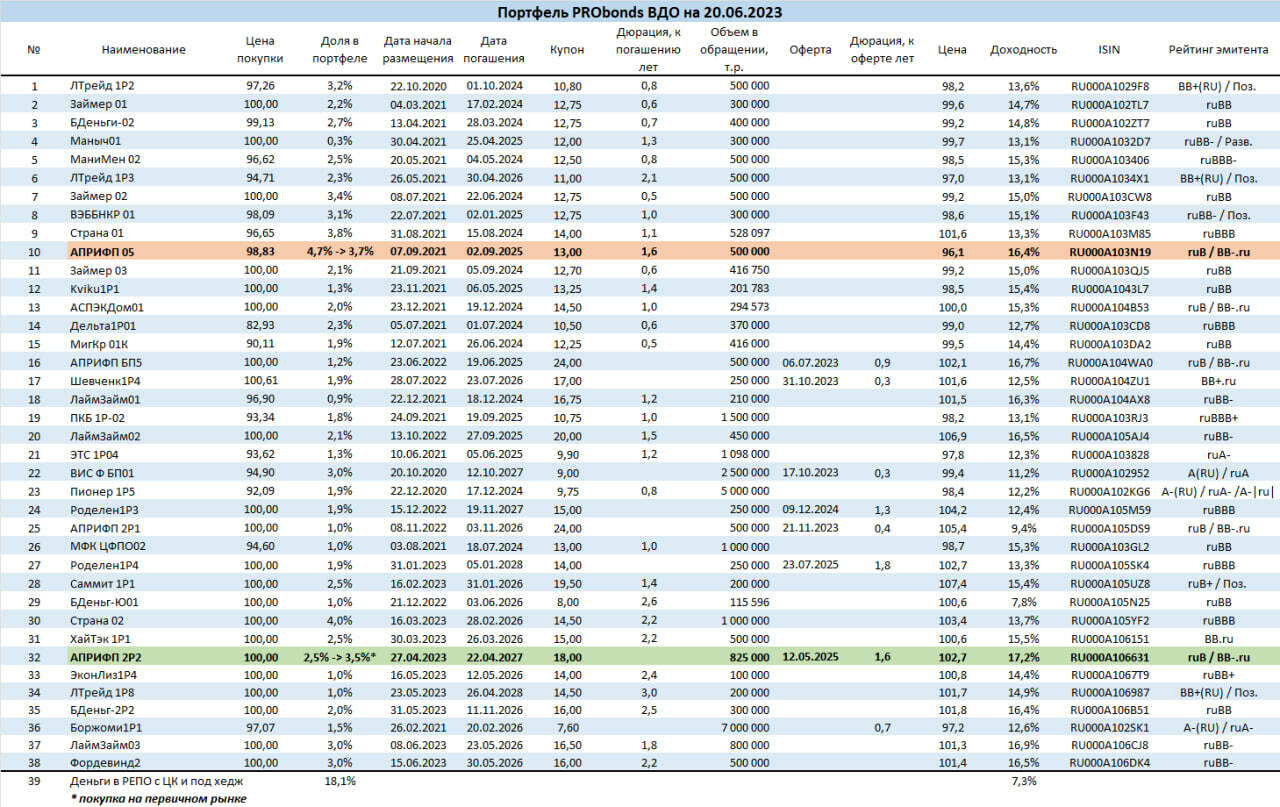

За неполную первую половину 2023 года публичный портфель PRObonds ВДО уже взял 10%-ную планку дохода (10,3% на 20 июня). Интересно, что движение вверх не замедлялось в этой половине года в сравнении со второй половиной прошлого: за последние 12 месяцев доходность портфеля – 20,9%. Среднегодовая доходность за почти 5 лет – 12,5% годовых.

Сделки. Сегодня должно пройти размещение допвыпуска АПРИФП 2P2. Позиция в этом выпуске будет увеличена за счет допразмещения с 2,5% до 3,5% от активов. А чтобы совокупная доля АПРИ Флай Плэнинг в портфеле всё же имела тенденцию к сокращению, в течение ближайших 10 сессий по 0,1% от активов за сессию и по рыночным ценам будет продаваться выпуск АПРИФП 05.

Повторю дисклеймер про осторожность и то, что, хоть сейчас портфель и в отличном тонусе, это не навсегда. К тому же, не скажу за рынок акций, но в сегменте ВДО участники со стороны покупателей нынче на очевидном расслабоне. Потеря бдительности на фондовом рынке чревата и вредна. Так что план по доходу портфеля на 2023 год, 14%, полагаю, рано сдвигать выше.

______________________________________

Индикативный портфель PRObonds ВДО (прежнее название PRObonds #1) отражает точку зрения автора и основываются на его расчетах. С 1 мая 2022 года расчеты портфеля проводятся в соответствии с открытой методикой (https://ivolgacap.ru/upload/medialibrary/Probonds_methodology.pdf). Все операции портфеля публикуются в открытом доступе до момента их совершения. Портфель учитывает комиссионные издержки (0,1% от величины сделки) и опирается на реальные цены и ликвидность торговых инструментов.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Андрей Хохрин

Подписаться на ТГ | Чат Инвесторов | YOUTUBE | VK | Smart-lab.ru

Андрей Хохрин

Подписаться на ТГ | Чат Инвесторов | YOUTUBE | VK | Smart-lab.ru