• Результат. Публичное отображение портфеля PRObonds ВДО доступно для всех желающих (все сделки портфеля публикуются в нашем телеграм-канале ДО момента их совершения). И в этом виде портфель имеет за последние 12 месяцев 13,7%. Вычтем НДФЛ 13% и получим ~12%. Средняя ставка банковского депозита как основной бенчмарк – 11,3%. Разница незначительна, но в пользу портфеля ВДО.

Однако тот же портфель реализован в нашем доверительном управлении (чуть больше спекуляций и внимания к деталям). Порог доступа выше – 2 млн р. и статус квал.инвестора. И здесь уже средняя доходность – 13,5% за последние 12 месяцев «чистыми», после НДФЛ. До НДФЛ – около 15,1%.

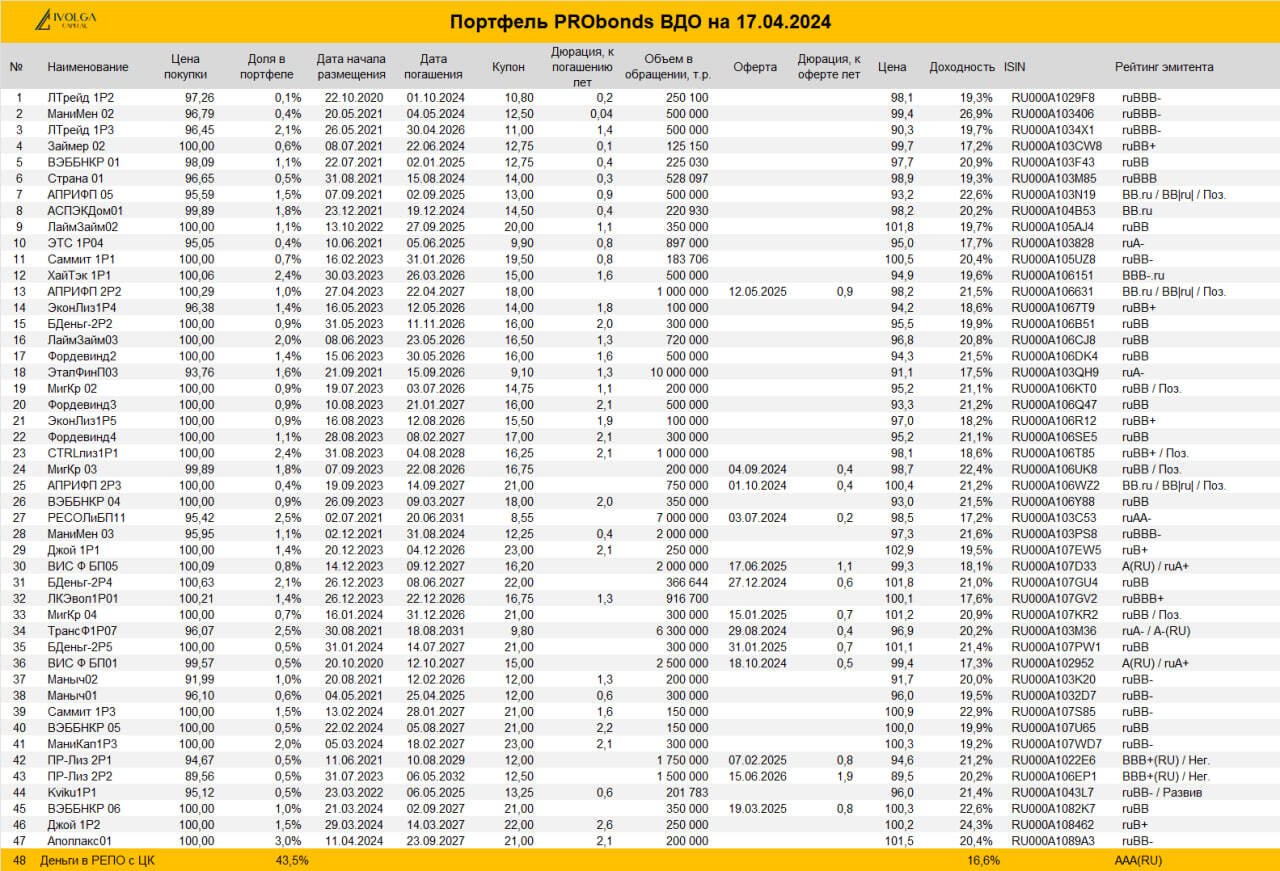

Это уже полученный доход. Что же в перспективе? Для ее оценки мы рассчитываем внутреннюю доходность портфеля (сумма доходностей входящих в портфель облигаций и доходности сделок РЕПО с ЦК). Сейчас она 18,7% (после НДФЛ будет 16,2%). Ориентир того, сколько портфель будет зарабатывать с наибольшей вероятностью в ближайшие месяцы.

• Тактика. Мы с опаской относимся к долгому периоду высокой ключевой ставки (она 16% уже 4 месяца, рекорд). Считается, что следующий шаг регулятора – понижение КС, что вызовет снижение доходностей и рост котировок облигаций. Если считать так же, нужно покупать облигации. А у нас почти половина портфеля в деньгах. И это позволило портфелю не просесть прошлой осенью – зимой, когда ЦБ ставку взвинчивал. И от приведенной логики мы тоже далеки. Чем дольше ставка запретительная, тем или шире макроэкономические проблемы, или хуже побочные последствия борьбы с ними. Остаемся с рублями в РЕПО, рейтингом портфеля на уровне А и дюрацией портфеля 0,7 года. Т.е. консерваторами, насколько это только применимо к сегменту ВДО. Получим свои 18,7% и будем рады.

Интерактивная страница портфеля PRObonds ВДО: ivolgacap.ru/hy_probonds/

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.