Индекс цен и индекс полной доходности ОФЗ

Меняет ли последний рост котировок ОФЗ (и некоторое снижение их доходностей) нашу осторожную оценку этого рынка?

Не меняет. Когда-то заместить денежную позицию в инвестиционных портфелях позицией в госбумагах – идея, которая факультативно с нами. Но не на сейчас.

Сейчас обратимся к паре индикаторов.

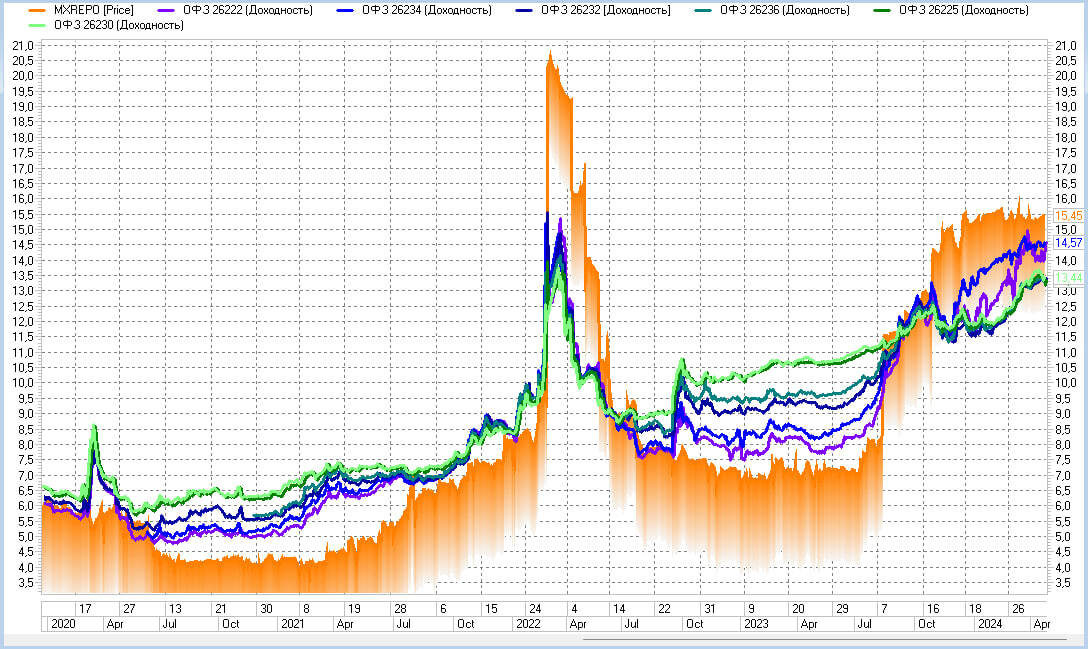

Во-первых, вся кривая доходности ОФЗ ниже ставки денежного рынка на 1-2% (денежный рынок – производная от ключевой ставки). Причем кривая ОФЗ – с инверсией. На графике приведены ОФЗ со сроками погашения от 0,5 до 15 лет. Наименьшие доходности у 10 и 15-летней бумаг. Т.е. при покупке ОФЗ мы выиграем только в случае не просто, а заметного снижения ключевой ставки. Снижения с 16% до 13% и ниже. Тогда будет плюс от роста тела относительно длинных бумаг. Иначе госбумаги уступают депозиту или денежному рынку.

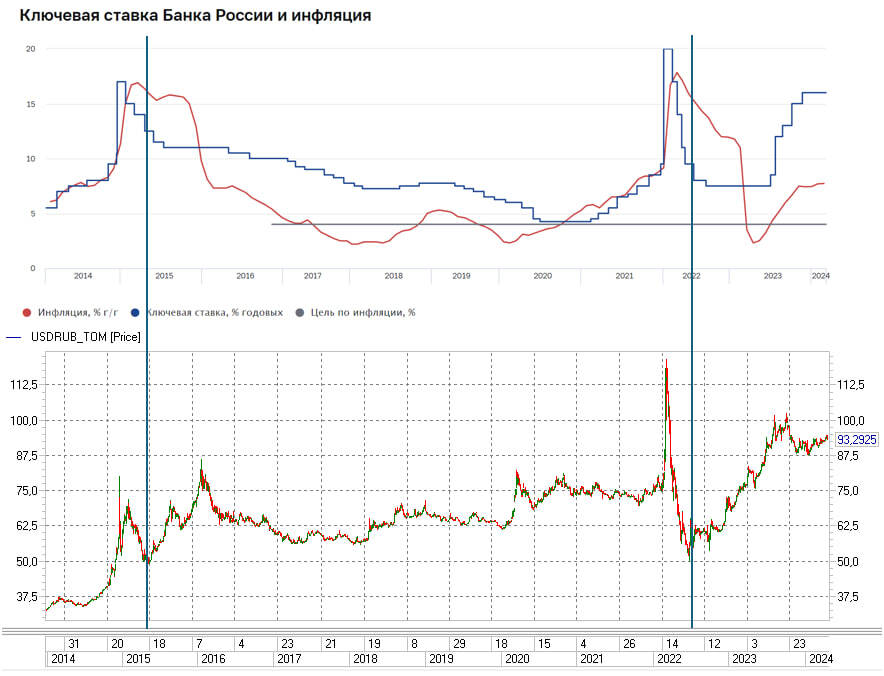

Во-вторых, инфляция и курс рубля. Десятилетие их регулирования через ключевую ставку имело 2 примера успеха, когда резкий подъем ставки останавливал и рост инфляции, и падение рубля. И 1, нынешний, когда за подъемом ставки ни того, ни другого не произошло. Или рычаг не работает, или не до конца выкручен вверх (а ОФЗ имеют дисконт и к нынешнему уровню ставки).

ОФЗ на сегодня – инструмент, не предлагающий конкурентной текущей доходности, не накопивший сколько-нибудь достаточного для инвестора результата за последние годы и имеющий осязаемый процентный риск в перспективе. Отсюда и осторожность.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.