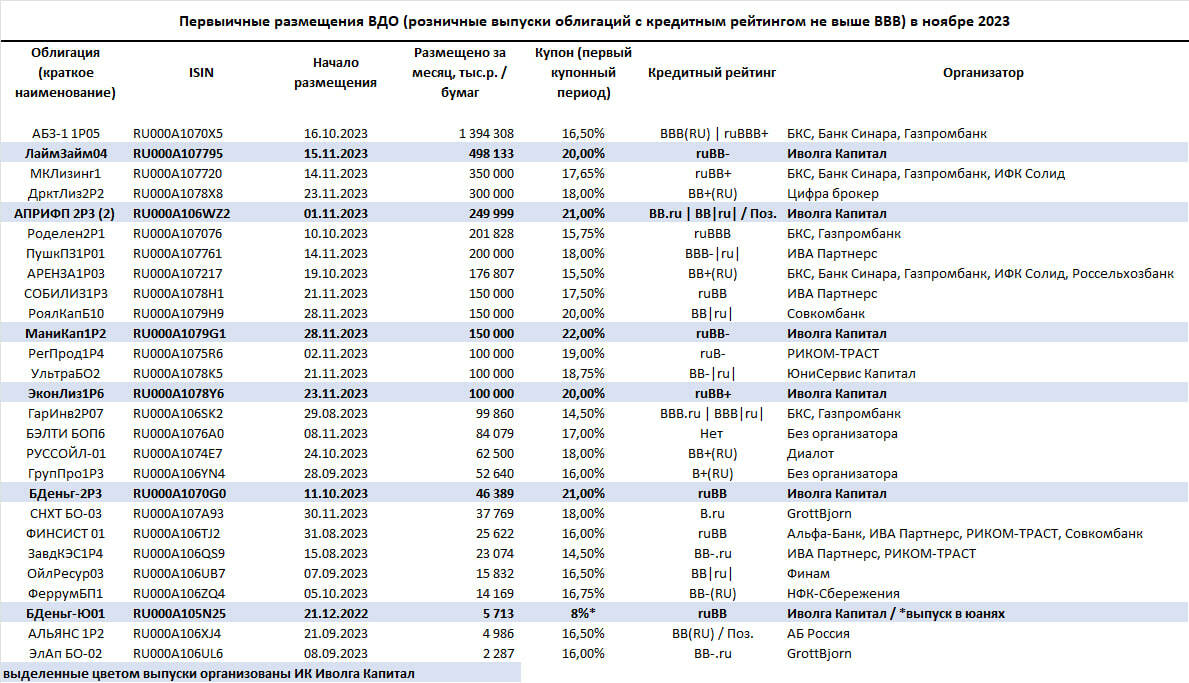

4,6 млрд р. – сумма всех размещений высокодоходных облигаций (к ВДО мы относим розничные выпуски облигаций с кредитными рейтингами не выше BBB) в ноябре. -2,5 млрд или -33% к рекордному сентябрю.

При этом купонные ставки выросли. Значение первого купона (у многих выпусков купоны лесенками, т.е. снижаются в ходе обращения) для размещенных ВДО в ноябре достигло 17,7%. В октябре было 17,2%. В рекордном сентябре – 16,8%.

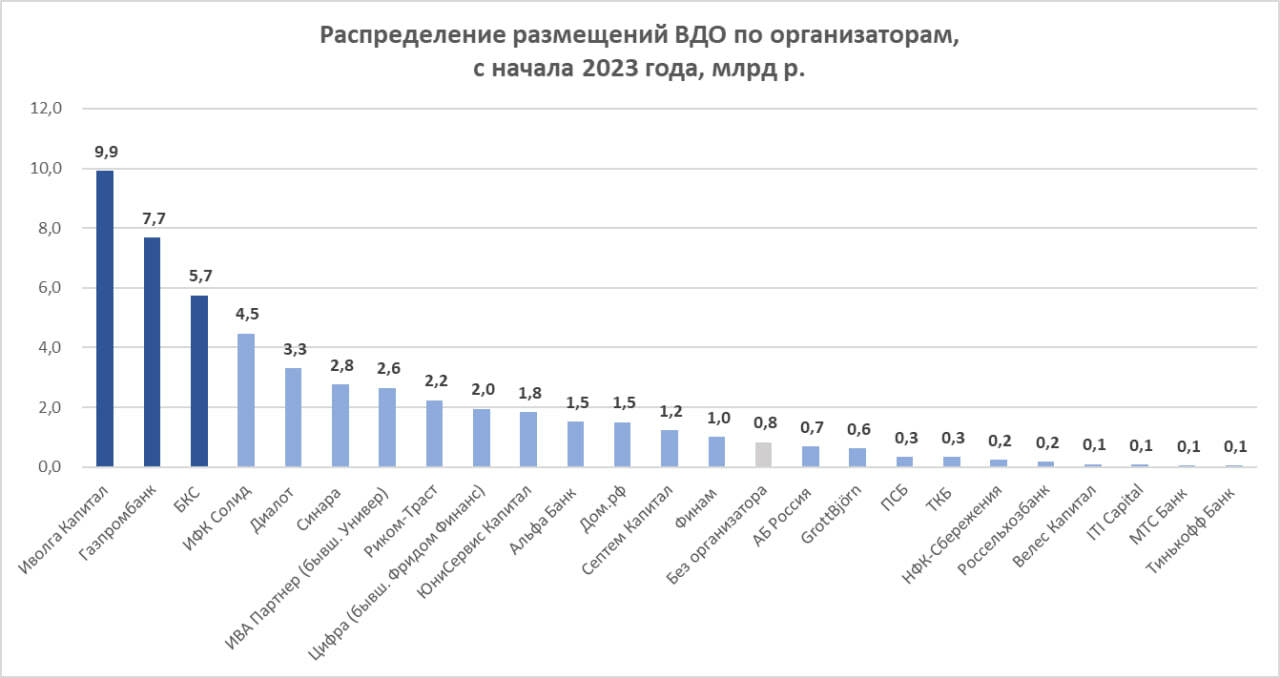

Тройка ведущих организаторов ВДО-размещений с начала 2023 года — Иволга Капитал, Газпромбанк, БКС.

Торможение рынка, как понимаем, продолжится. В декабре можем увидеть что-то между январскими 1,5 млрд и июльскими 3,5 млрд р. новых размещений.

Высокие ставки и сложность занять даже под них увеличивают риск дефолтов. В ноябре с 1,35 млрд р. непогашенного облигационного долга ушли в небытие все эмитенты холдинга Goldman Group (сама УК ГГ, ТД Мясничий, ОбъединениеАгроЭлита, ИС петролеум). И ближайшие месяцы, вероятно, окажутся щедрыми на дефолтные истории. Что в свою очередь бьет по спросу.

Как бьет по кредитному процессу наш ЦБ. Пусть и в священной борьбе с инфляцией.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.