Нам интересно и наблюдать новую волну российских IPO и делать хотя бы отчасти практические выводы.

Недавно мы составили индекс IPO. Подход простой: каждая вышедшая на IPO акция попадает туда в равных долях с другими и держится в нем 1,5 года.

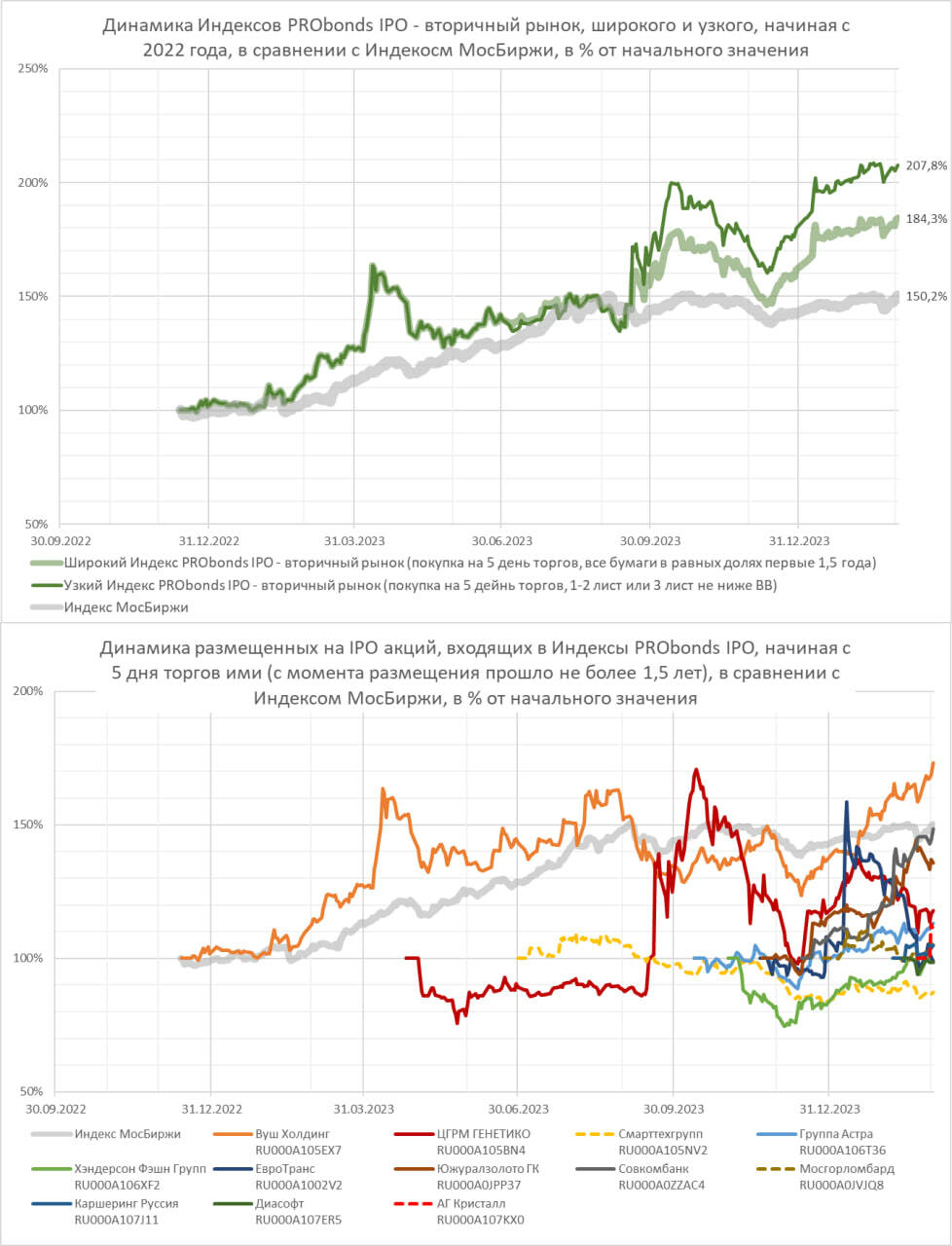

И почти сразу решили его уточнить. Что сегодня и делаем. Делим индекс на широкий – в нем все IPO подряд. И узкий, откуда исключены акции, стартовавшие в 3-м листе МосБиржи и при этом с кредитным рейтингом ниже ВВ (сейчас это СТГ / Carmoney, Мосгорломбард и АГК / КЛВЗ Кристалл).

Результаты деления – на графике.

И сделаем еще шажок в осмыслении рынка.

Вероятность и суммы участия в IPO предсказуемы, как минимум, не всегда. Поэтому приводим еще пару индексов – индексы вторичных торгов IPO, nоже широкий и узкий.

Ответ на вопрос, какова динамика портфеля IPO-акций, если покупать их «с рынка». Мы брали покупку спустя 5 дней с момента размещения. Результат в сравнении с идеальной парой индексов падает, но остается выше Индекса МосБиржи. Некоторое объяснение, зачем покупатели приходят на вторичные торги, когда, кажется, всё интересное позади.

Скоро добавим индекс полной доходности IPO, включающий дивиденды от новых бумаг. Такие уже тоже есть.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.