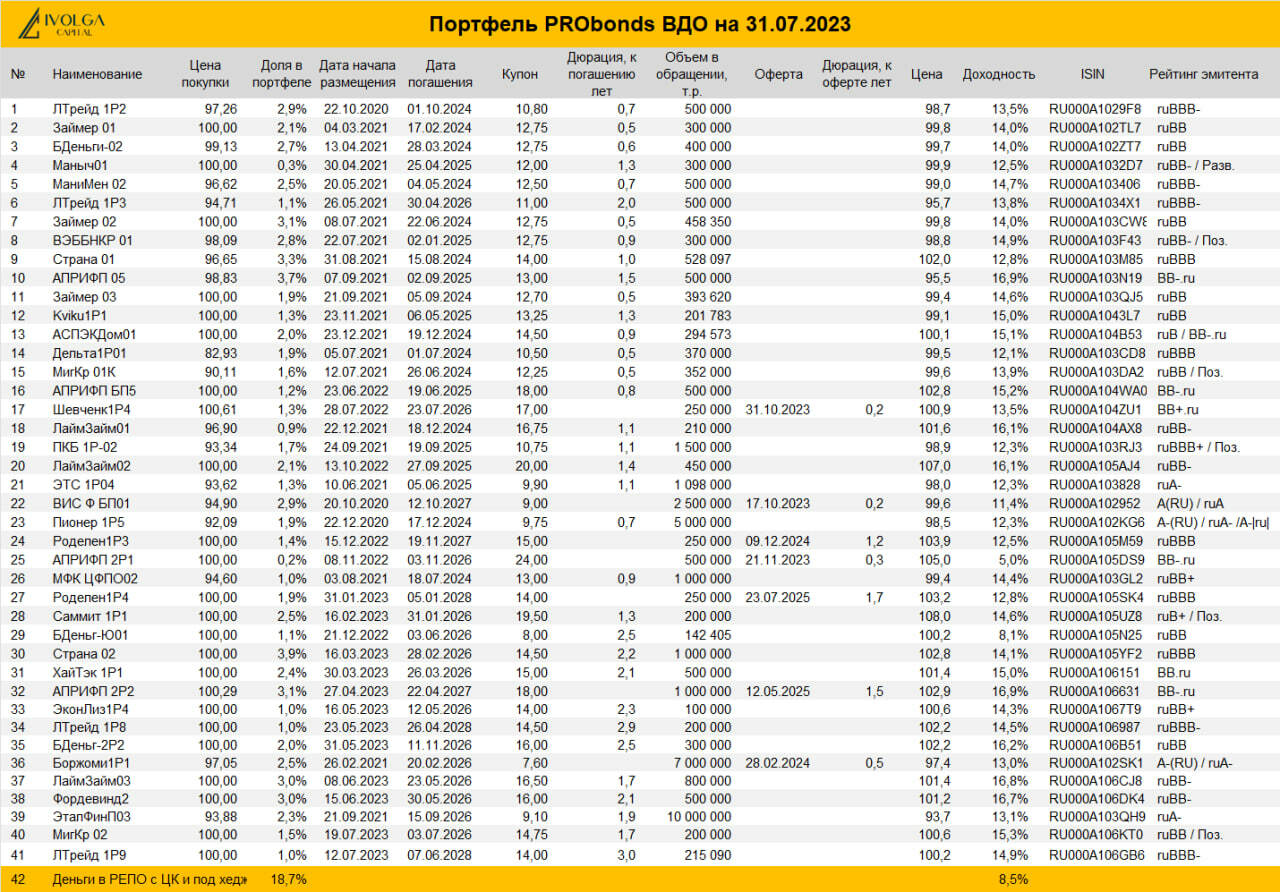

Позади июль. Самый слабый месяц для публичного портфеля PRObonds ВДО после мобилизационного кризиса. За июль всего +0,9% прироста, +21,7% за последние 12 месяцев, +81% за 5 лет. 12,5% годовых за весь период ведения портфеля. Учитывая комиссии, до вычета НДФЛ.

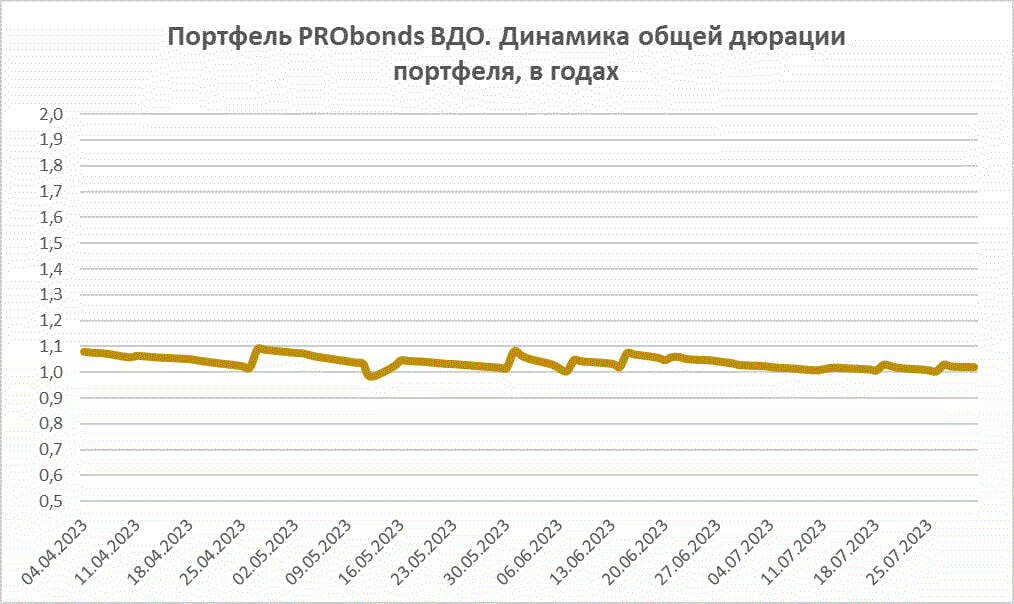

На паре графиков – динамика дюрации портфеля и его ожидаемой доходности, начиная с апреля. Дюрация короткая, 1 год. Ожидаемая доходность (сумма доходностей к погашению входящих в портфель облигаций и доходность размещения свободных денег, сейчас она 8,5%) невысокая, 13,2% годовых. Резкий всплеск результата, таким образом, портфелю сейчас вряд ли грозит. В обмен на потенциальную устойчивость в случае заметной коррекции рыка. Si vis pacem…

Кредитный рейтинг портфеля теперь уже чуть выше BBB, верхней ступени ВДО-рейтингов, тоже часть его относительно консервативного состояния. Вообще, планируем однажды выйти на нижнюю ступень инвестиционных рейтингов, BBB+. Сохранив примерно нынешнюю доходность. О том, почему мы повышаем кредитный рейтинг портфеля, в кратком, но отдельном материале.

Последняя группа сделок – здесь: https://t.me/probonds/9935. На сегодня новых сделок нет. Но скоро будут вновь, надо продолжать улучшать качество портфеля. Рынок не избавляется от риска, он его накапливает.

______________________________________

Индикативный портфель PRObonds ВДО (прежнее название PRObonds #1) отражает точку зрения автора и основываются на его расчетах. С 1 мая 2022 года расчеты портфеля проводятся в соответствии с открытой методикой (https://ivolgacap.ru/upload/medialibrary/Probonds_methodology.pdf). Все операции портфеля публикуются в открытом доступе до момента их совершения. Портфель учитывает комиссионные издержки (0,1% от величины сделки) и опирается на реальные цены и ликвидность торговых инструментов.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.