Портфель PRObonds ВДО в сравнении с наиболее востребованными группами активов остается на относительно хорошем счету. 4 место по итогам сентября. Если сравнивать накопленный результат с июля 2018 года, когда портфель был запущен. После американского рынка акций, золота и отечественных акций. В соперничестве с последними за 3 место.

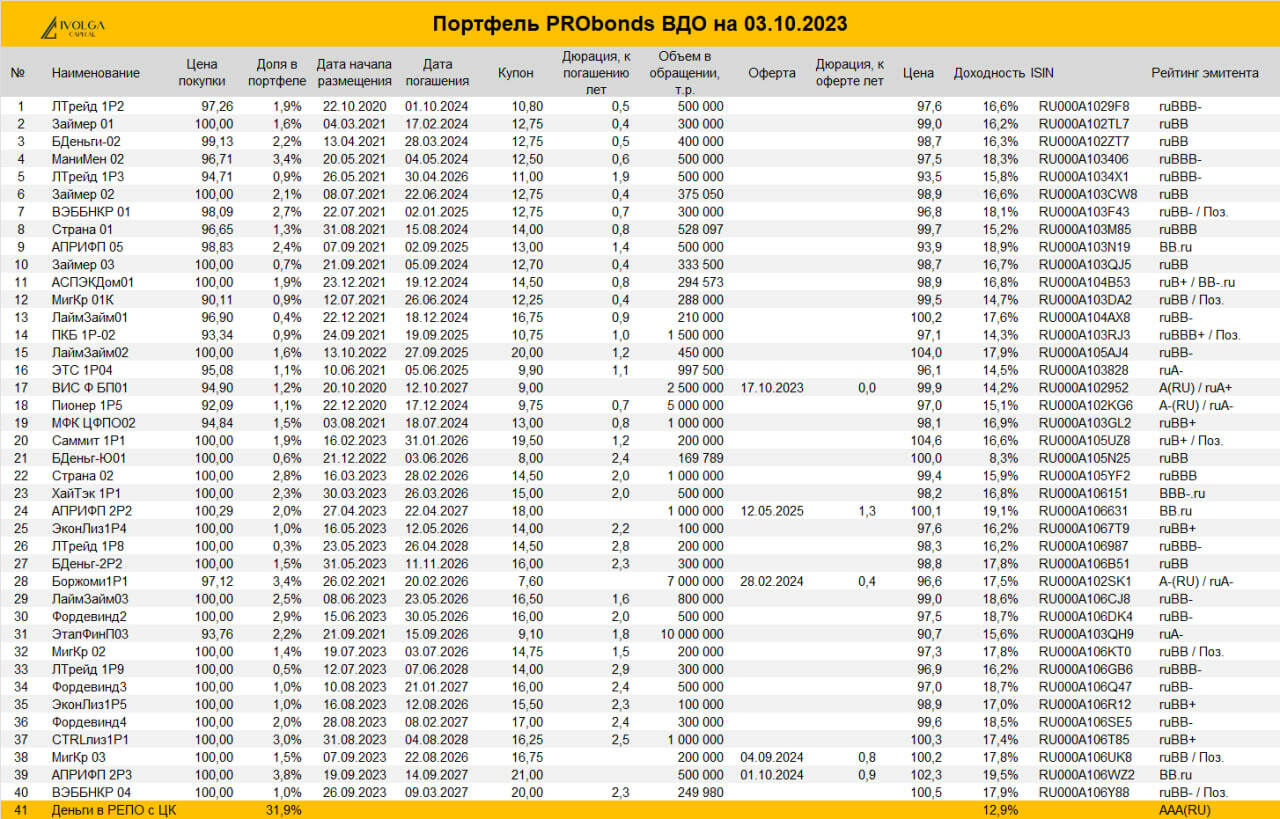

Высокая ключевая ставка, особенно если она еще повысится, для портфеля менее губительный, чем для рынка акций, фактор. Потому что портфель – на треть и есть деньги (точнее, денежный рынок, дающий сейчас около 13% годовых).

Если оспаривать лидерство американского фондового рынка бессмысленно даже в отдаленной перспективе, то с золотом проще. У его приверженцев сложности уже есть и еще, вероятно, будут. Не так просто заработать, покупая то, что популярно. Поэтому второе место в импровизированном соревновании – возможный результат 2024 года.

Пока же 82,8% с момента старта (около 12,3% годовых в среднем за 5 с четвертью лет), 23,8% за последние 12 месяцев. 13% с начла года (17,1% годовых).

И пасмурные ожидания. Достаточно посмотреть на ОФЗ, чтобы усомниться в светлом будущем ВДО.

Денежная позиция портфеля в ответ на страхи и риски только увеличивается. 13% (в РЕПО) без нервотрепки для нас не эквивалентны 17% (в ВДО) с ней. Тактически. Будет день, когда ВДО в портфеле опять займут 80-90%. Когда он наступит, в первую очередь от решений Банка России по ключевой ставке. От чего зависят они и какими будут, не знаем.

Впрочем, задача удержать если не 17%, то хотя бы 16% в этом году, остается.

На практике, на ДУ ВДО, которое ведется по стратегии, максимально сходной с портфелем PRObonds ВДО, с начала года имеем около 18% годовых (после комиссий и НДФЛ).

_____________________________

Индикативный портфель PRObonds ВДО отражает точку зрения автора и основываются на его расчетах. С 1 мая 2022 года расчеты портфеля проводятся в соответствии с открытой методикой (https://ivolgacap.ru/upload/medialibrary/Probonds_methodology.pdf). Все операции портфеля публикуются в открытом доступе до момента их совершения. Портфель учитывает комиссионные издержки (0,1% от величины сделки) и опирается на реальные цены и ликвидность торговых инструментов.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.