Портфель облигаций в обращении, размещенных ИК Иволга Капитал как организатором, за сентябрь вырос до 18,5 млрд р. (в августе 17,7 млрд). Если сравнивать наш портфель размещений с банковскими активами (сравнение лишь относительно корректное), Иволга приближается к первой сотне банков. Куда в первой половине следующего года и должна попасть.

То, что более интересно для держателей организованных нами выпусков: за сентябрь эти выпуски принесли инвесторам почти 216 млн р. накопленного и выплаченного купонного дохода. Тоже рекорд для нас. В августе был 201 млн.

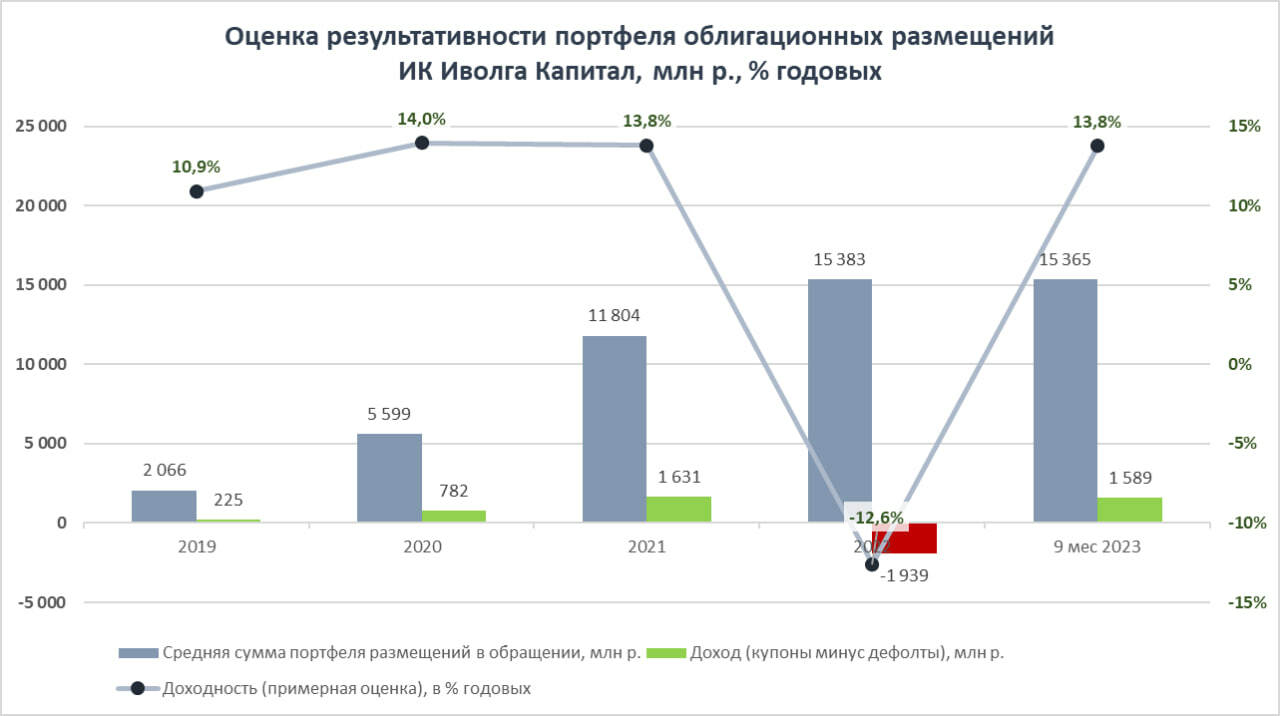

Портфель наших размещений всё еще только оправляется от дефолтов начала 2022 года. Доходность вложений в организованный нами облигационный долг в этом году стремится к 14% (и может оказаться выше по итогам года), что примерно соответствует 2021 и 2020 годам. Однако это компенсация потерь`2022, когда портфель просел почти на 13%. На всякий случай, речь не про управление капиталом, в нем мы эффективнее, а о сумме результатов всех без исключения наших облигационных размещений.

Риски. Всего в обращении находятся облигации 25 эмитентов, выпуски которых мы разместили. За вычетом связанных компаний – 22. Из них 5 вызывают опасения.

• Наименьшие – строительный холдинг AAG (отказ от кредитного рейтинга и публикации МСФО)

• и МФК Эйрлоанс (понижение рейтинга с BB до BB-, рейтинг под наблюдением).

• Далее, по возрастающей (для нас) шкале риска: Агрофирма-племзавод Победа (уголовные дела в отношении собственников, переход под контроль государства, технические проблемы с выплатой последнего купона),

• строительная компания Литана (слабое качество и динамика, а также непонятные перспективы бизнеса, непрозрачность).

• И холдинг Goldman Group (эмитенты ОбъединениеАгроЭлита, ТД Мясничий, ИС петролеум), с переходящей от компании к компании эстафетой блокировок счетов от ФНС.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.