Доход портфеля PRObonds ВДО к концу первого полугодия почти дотянулся до 11% с начла 2023 года (10,8%). За последние 12 месяцев – 23%. За почти 5 лет ведения – почти 80%.

Несмотря на всё больший консерватизм, если это понятие применимо к высокодоходным облигациям, портфель не только заметно опережает классические индексы рублевых облигаций, государственных и корпоративных, но и переигрывает индекс ВДО, который ведет агентство Cbonds.

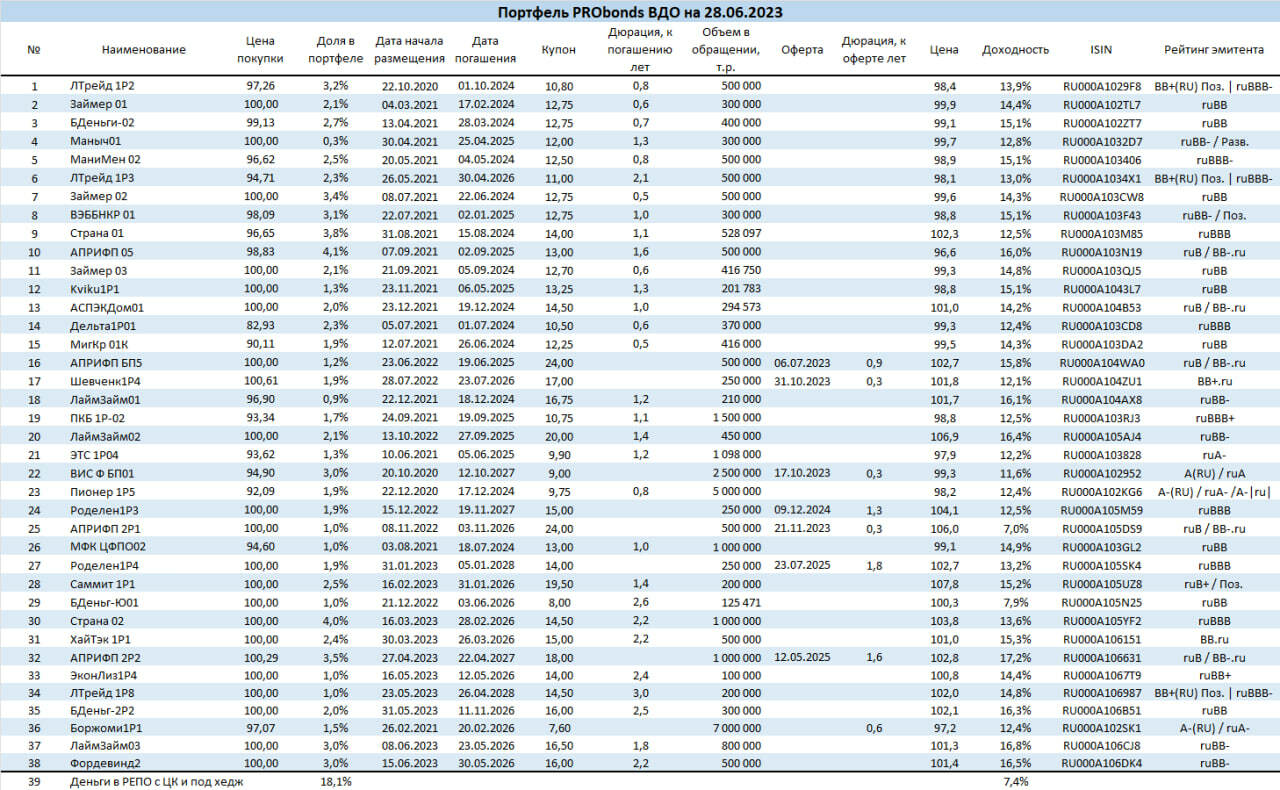

Консерватизм выражается в перманентно большой доле денег (до 1/5 от активов), короткой дюрации (сейчас ровно 1 год) и достаточно высоком среднем кредитном рейтинге.

Рейтинг портфеля на сегодня – BBB и, вероятно, со временем достигнет ступени BBB+. На днях крупная позиция в портфеле, Лизинг-Трейд, получила в дополнение к рейтингу BB+ от АКРА рейтинг BBB- от Эксперт РА. Ждем, что в лучшую сторону изменится и рейтинг самой крупной позиции – АПРИ Флай Плэнинг.

К тому же большинство облигаций в портфеле торгуются с премиями доходности к средней доходности своих рейтингов.

К приведенным характеристикам постепенно добавится более активная спекулятивная часть. Когда мы делаем ставку на апсайд цены на вторичном рынке после размещения облигации и покупая ее на размещении в том числе для такой спекуляции. Но с этим нужно крайне осторожно. Наши изыски с допвыпусками – аккуратная наработка именно спекулятивной практики.

Ближайшее подобное размещение – уже упомянутый Лизинг-Трейд (YTM 14,9%, дюрация ~3 года), старт 4 июля.

Конечно, хочется закрепиться выше психологической планки 20% годовых. Что теперь иногда удается.

Но одновременно и сильнее хочется не попасть под пресс очередной фондовой проблемы. А проблем сразу несколько, усиливающих друг друга:

• быстрое ослабление рубля, грозящее валютной паникой,

• просадка ОФЗ, которая может потянуть за собой и рынок корпоративных облигаций, включая ВДО,

• вероятный подъем ключевой ставки в качестве реакции ЦБ на первое и второе.

По большому счету, достаточно высокий результат портфеля – побочный эффект или часть стратегии убегания от потенциальных опасностей.

Индикативный портфель PRObonds ВДО (прежнее название PRObonds #1) отражает точку зрения автора и основываются на его расчетах. С 1 мая 2022 года расчеты портфеля проводятся в соответствии с открытой методикой (https://ivolgacap.ru/upload/medialibrary/Probonds_methodology.pdf). Все операции портфеля публикуются в открытом доступе до момента их совершения. Портфель учитывает комиссионные издержки (0,1% от величины сделки) и опирается на реальные цены и ликвидность торговых инструментов.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.