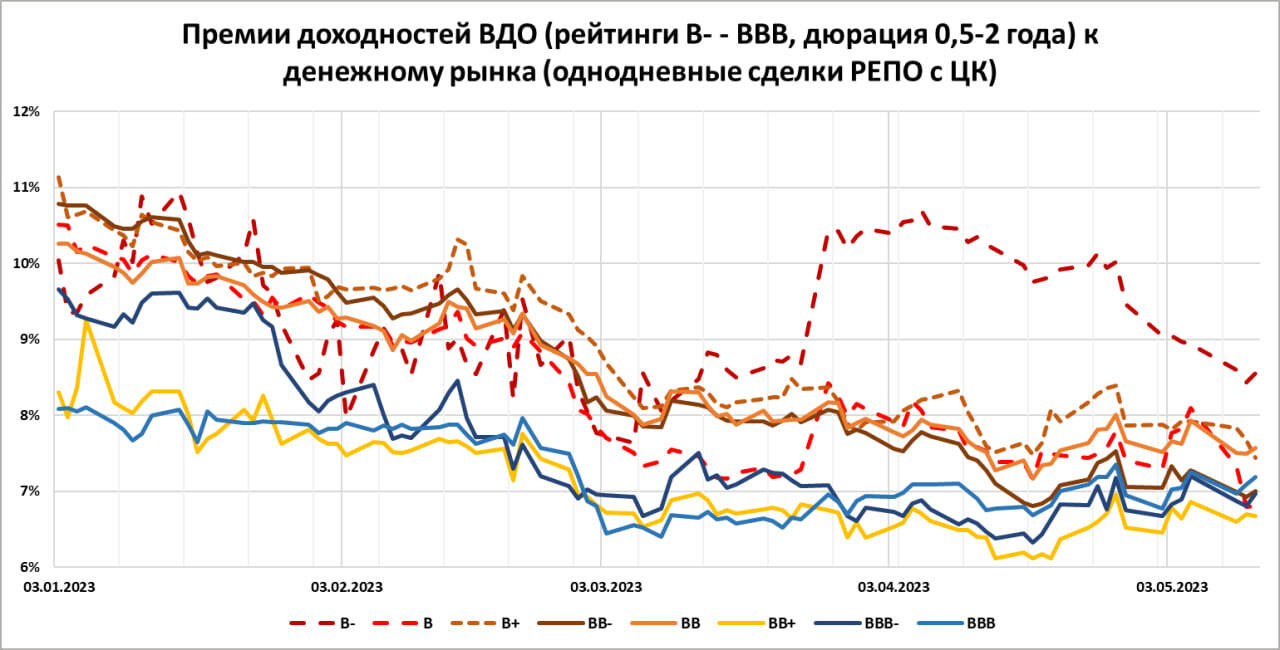

Обновление динамики доходностей ВДО. И не только ВДО. И их премии к денежному рынку

На первом и основном графике – изменение (с начала года) доходностей облигаций с рейтингами от В- до А и дюрацией от полугода до 2 лет.

На вопрос, что такое ВДО, график отвечает почти однозначно: это бумаги с рейтингами не выше ВВВ. То, что выше, по общему правилу, может приобретаться институциональными инвесторами. И, оцените, как расширение базы покупателей влияет на доходность.

Для нас практический смысл в другом. Высокодоходные рейтинги В – ВВВ сгруппированы в узком диапазоне 13,7-14,8%. Диапазон от недели к неделе сужается. Подобие исключения – только для В-.

Вывод очевиден: если более и менее высокое качество дает примерно один доход, лучше выбирать более высокое. ВВ, ВВ+, ВВВ-, ВВВ, для той части портфеля, которая приходится на ВДО.

В случае коррекции и, тем паче, падения фондового рынка особенно пригодится.

Кстати, по логике второго графика, если ЦБ, как грозится, поднимет ключевую ставку, на 0,25-0,5%, при нынешних премиях к цене денег и в случае спокойного рынка ВДО на шаг регулятора почти не отреагируют.