Мнения экспертов о новом решении ЦБ по ключевой ставке разделились. Большинство, но не абсолютное, за ее сохранение, меньшая, но значительная часть – за повышение, либо на 1, либо на 2 пп. (до 19 или 20%).

☑️Взглянем на доходности сегмента ВДО (в разрезе ВДО-рейтингов, от B- до BBB) через их реакцию на изменение ключевой ставки.

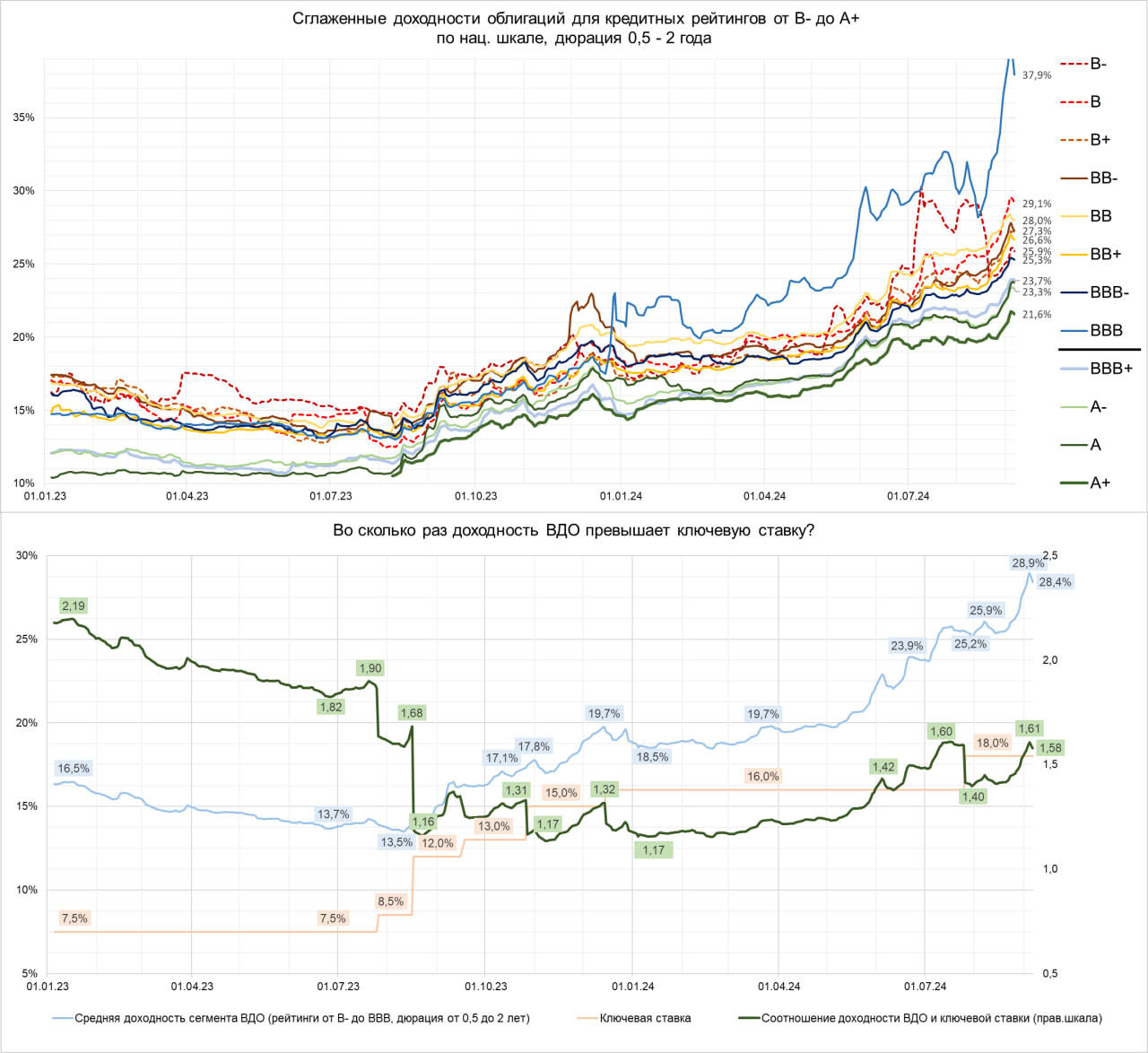

Верхний график – обновление доходностей всего спектра рейтингов ВДО (он дополнен рейтингами от BBB+ до A+). Нижний – соотношение средней доходности всех ВДО и ключевой ставки.

На первом графике видим, что ☑️доходности ВДО (и, шире, всего рынка облигаций) 2-3 последние недели росли, ускоряясь. Однако к концу истекшей недели чуть откатились вниз. Отдельный выброс – доходность рейтинговой ступени BBB, превышающая рациональные величины из-за Сегежи.

На втором графике, во-первых, отмечена ☑️средняя доходность для всех ВДО, она сейчас 28,4% (если уберем Сегежу, получим ~27%). Во-вторых, ☑️доходность ВДО сегодня превышает ключевую ставку в 1,58 раза. И совсем недавно достигала 1,61.

☑️Перед повышением КС с 16% до 18% соотношение было тем же. И после повышения ставки доходности ВДО не росли. Их рост (и, значит, падение облигационных котировок) начался позже. То ли от курских событий, то ли в совокупности с общим обвалом фондового рынка.

Так или иначе, ☑️к возможному повышению ключевой ставки доходности ВДО подходят с завидным запасом. Если разыграть сценарии по аналогии с предыдущим повышением ставки, то ☑️ее новый подъем, до 20%, вероятно, сегмент ВДО не заметит. А сохранение КС на нынешних 18%, если только Банк России не заверит публику, что новое повышение будет обязательно и скоро, может встретить снижением доходностей / отскоком котировок.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

☑️Взглянем на доходности сегмента ВДО (в разрезе ВДО-рейтингов, от B- до BBB) через их реакцию на изменение ключевой ставки.

Верхний график – обновление доходностей всего спектра рейтингов ВДО (он дополнен рейтингами от BBB+ до A+). Нижний – соотношение средней доходности всех ВДО и ключевой ставки.

На первом графике видим, что ☑️доходности ВДО (и, шире, всего рынка облигаций) 2-3 последние недели росли, ускоряясь. Однако к концу истекшей недели чуть откатились вниз. Отдельный выброс – доходность рейтинговой ступени BBB, превышающая рациональные величины из-за Сегежи.

На втором графике, во-первых, отмечена ☑️средняя доходность для всех ВДО, она сейчас 28,4% (если уберем Сегежу, получим ~27%). Во-вторых, ☑️доходность ВДО сегодня превышает ключевую ставку в 1,58 раза. И совсем недавно достигала 1,61.

☑️Перед повышением КС с 16% до 18% соотношение было тем же. И после повышения ставки доходности ВДО не росли. Их рост (и, значит, падение облигационных котировок) начался позже. То ли от курских событий, то ли в совокупности с общим обвалом фондового рынка.

Так или иначе, ☑️к возможному повышению ключевой ставки доходности ВДО подходят с завидным запасом. Если разыграть сценарии по аналогии с предыдущим повышением ставки, то ☑️ее новый подъем, до 20%, вероятно, сегмент ВДО не заметит. А сохранение КС на нынешних 18%, если только Банк России не заверит публику, что новое повышение будет обязательно и скоро, может встретить снижением доходностей / отскоком котировок.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт