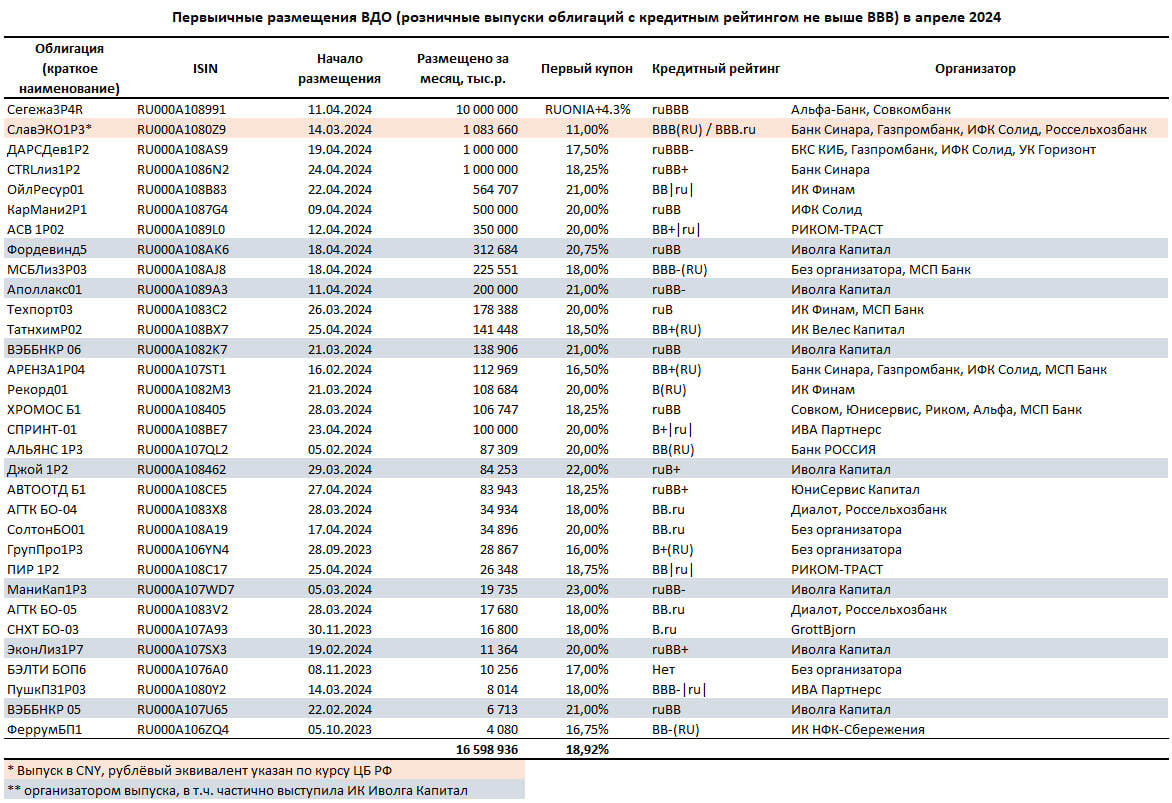

Апрель на рынке первичных размещений высокодоходных облигаций уложился в сюжет «Сегежа и всё-все-все».

В декабре ПАО Сегежа откатилось в кредитном рейтинге со ступени А- до ВВВ. А в апреле вернулась на рынок облигаций. Теперь в статусе ВДО-эмитента (к высокодоходным облигациям мы относим розничные выпуски с рейтингами не выше ВВВ).

И одного 10-миллиардного выпуска Сегежи хватило, чтобы собрать почти 2/3 кассы размещений ВДО-сегмента за месяц. А сам сегмент ВДО по такому случаю поставил месячный рекорд (16,6 млрд р. размещений за месяц). Который еще не скоро повторит. Если только какого-то из крупных эмитентов не постигнет судьба Сегежи.

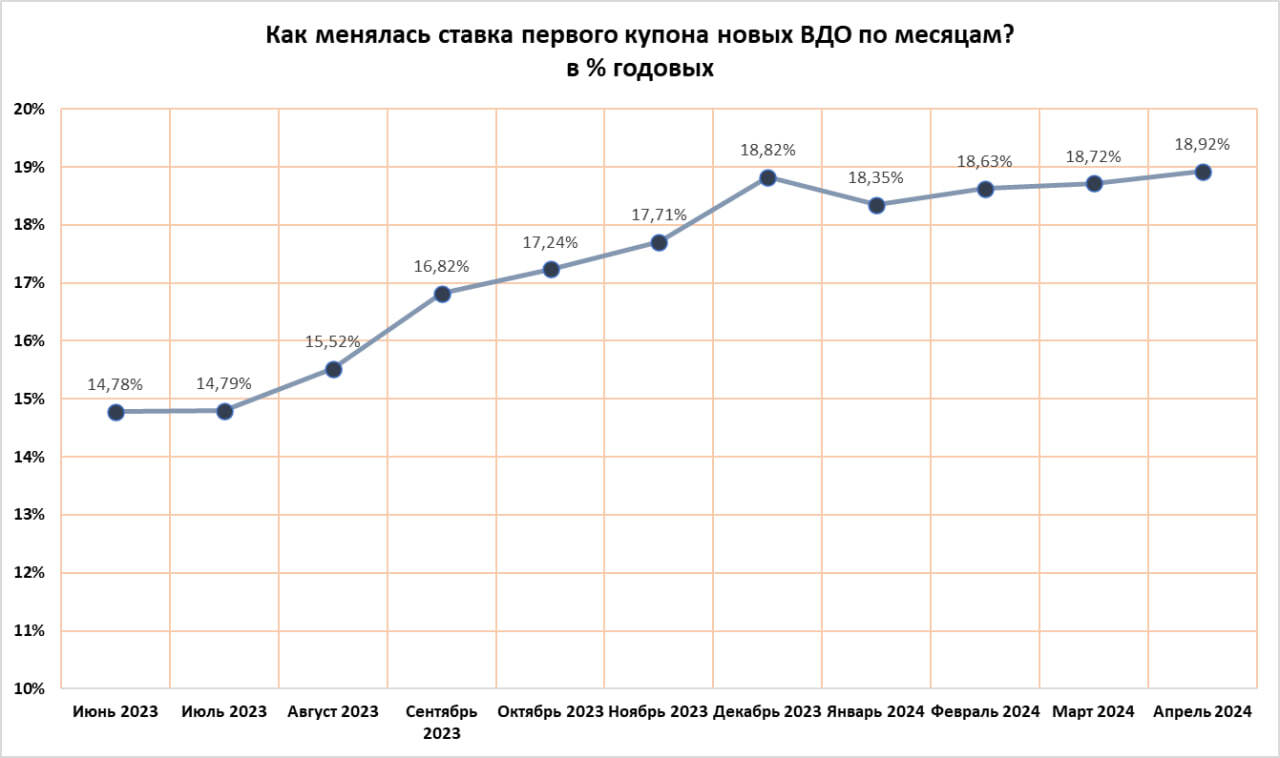

Впрочем, рекорд не равен успеху. Ставка первого купона вновь размещенных облигаций (более корректный для сравнения показатель, чем доходность, т.к. часть выпусков имеет оферты или плавающие ставки) продолжила повышаться и по итогам апреля вплотную приблизилась к 19% (18,9%). Продолжительно высокая ключевая ставка (с декабря 16%) оставляет меньше надежд, делает рынок дороже и менее эффективным. Задавая тренды и роста купона, и ограничения предложения ВДО на будущее.

Что до организаторов ВДО-размещений, в их рэнкинге (по нашим расчетам) резкая перестановка. Иволга теперь третья с начала года, а на первых двух строчках с отрывом от прочих два банка – Совком и Альфа.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.