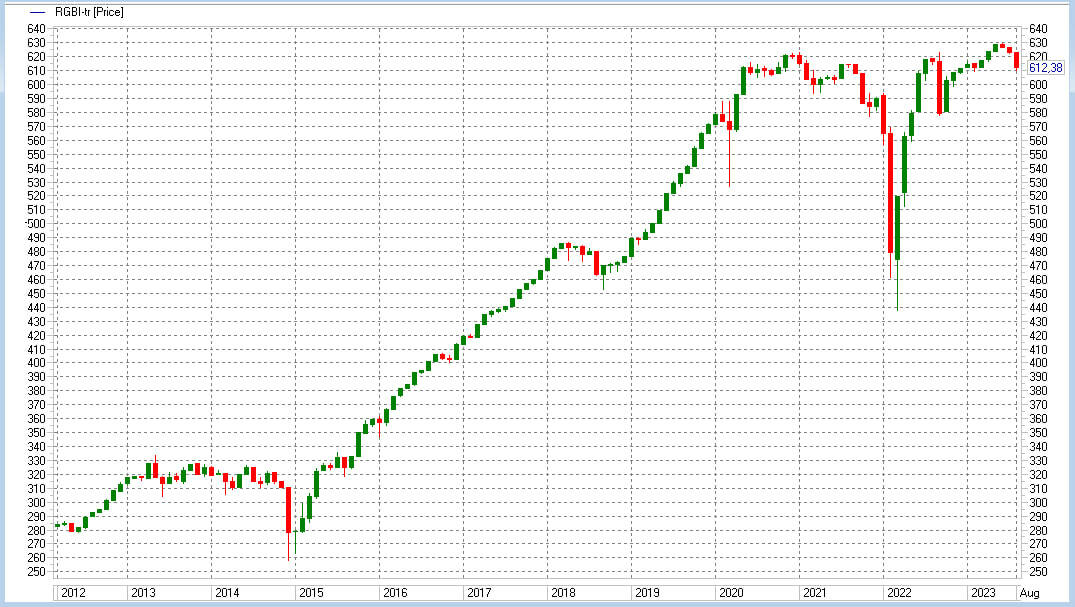

Индекс полной доходности ОФЗ, RGBITR, за 3 последних года принес ровно 0. Значит это, что накопление купонного дохода полностью нивелировалось снижением котировок. 3 года подряд. Но так было не всегда. И вот, похоже, ОФЗ вновь не так плохи.

Хотя бы как ситуационная возможность, для диверсификации и фиксации сложившейся доходности. Когда или если ключевая ставка будет понижена, пригодится.

На диаграмме 2 кривые доходностей ОФЗ – на 15 августа и на 27 июля, т.е. после второго и до первого подъема ключевой ставки. Она поднималась 28 июля с 7,5% до 8,5% и 15 августа с 8,5% до 12%.

Первого подъема длинные ОФЗ не заметили, да и второго тоже. Долгое падение цен и рост доходностей состоялись заранее. Но второй подъем отправил вверх по доходности среднюю и короткую часть кривой.

Она и интересна. Доходность в районе 11% теперь доступна и для 3-х, и для 2-х, и для однолетних бумаг.

Ставить на спекулятивный рост в подобном инструментарии – очевидно или скорее, нет. Но что-то отложить, как формально надежное и с поправкой на волатильность опять ликвидное – почему нет?

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности